本集內容

(Tips:打開播放器右下「CC字幕」,就能獲得更完整的學習體驗唷)

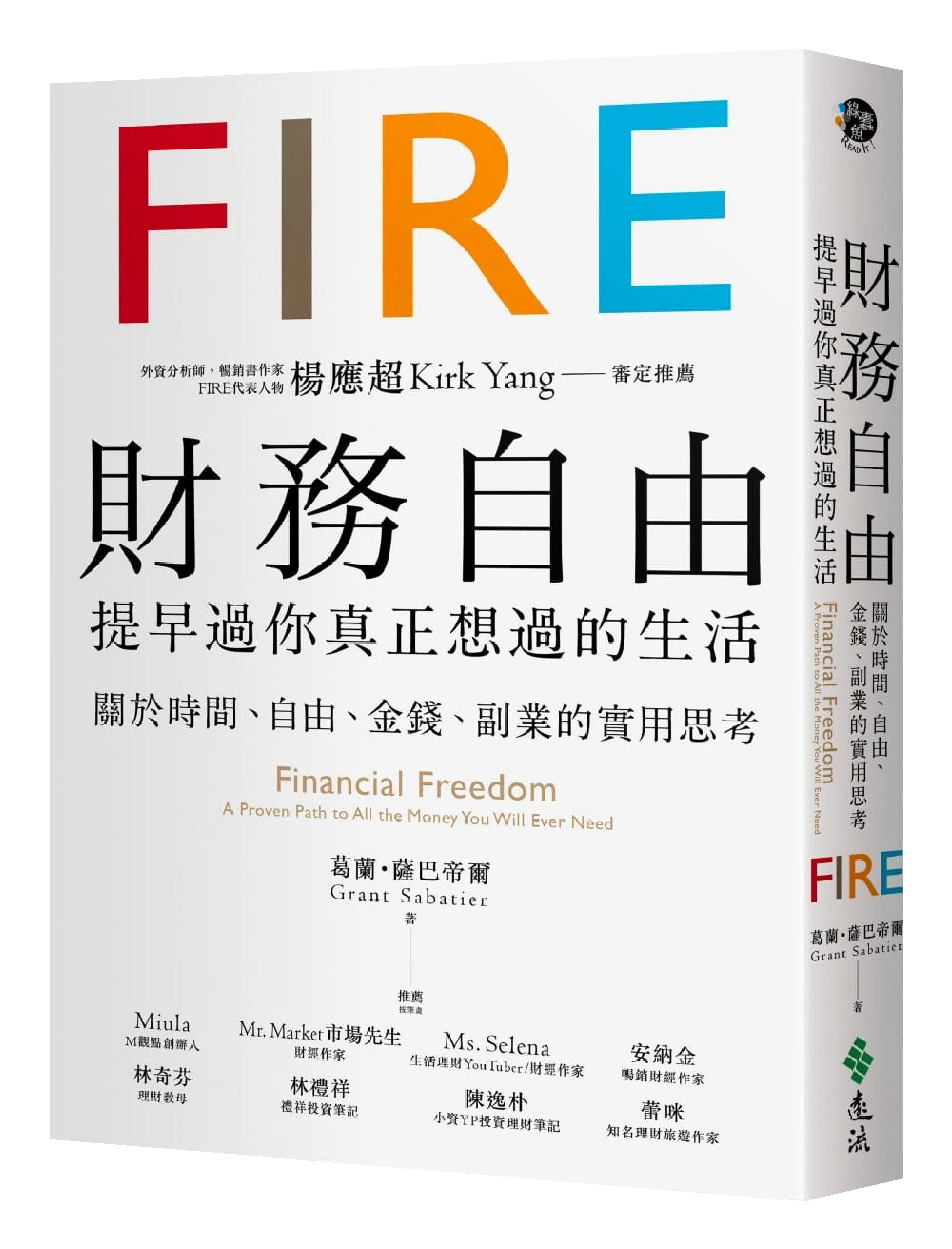

各位《新書快讀》的朋友們大家好,我是《經理人月刊》副總編輯張玉琦,很高興又到了跟大家聊書的時間。今天要談的是每個人的夢想,就是《財務自由:提早過你真正想過的生活》,作者是葛蘭.薩巴帝爾(Grant Sabatier)。

看這本書的封面,應該會立刻注意到一個字,也是這兩年很熱門的一個字「FIRE」,它的英文全稱是Financial Independence and Retire Early,意思是財務完全獨立,提早退休,可以說是大家的夢想,也是我的夢想。

只賺這樣的錢,我也能財務自由?

其實我們提到財務自由時,常常有些會覺得,「怎麼可能!我現在賺這樣的錢,有可能獲得財務自由嗎?財務自由應該只是天方夜譚吧?」這本書正是為這樣想法的人寫的,為什麼?

薩巴帝爾在2010年就被裁員了,沒有工作的他搬回老家,睡在7歲睡的那張床上。有天早上,他非常想吃墨西哥捲,檢查了銀行戶頭卻發現只有兩塊美元,連墨西哥捲都買不起。他一個當頭棒喝,決定要重新看待他的職涯、他的存款。他訂了一個人生的目標,我要存到100萬美元,我要提早退休!

在2015年,他達成了目標,戶頭裡有100萬美元的存款。他就寫了這本書告訴大家,我從來沒有上過理財課,也從來沒學過怎麼投資,但是我在5年內就做到這件事,他認為每個人都做得到。所以,這本書就是要寫給低薪、沒有錢投資,也還不知道怎麼規畫的人,去設想要怎麼邁向財富自由。

一年存下10%~15%的收入,就能安心退休嗎?

薩巴帝爾有講到,在美國跟在台灣的情況很像,他查了美國的數據,這個世代的薪水並不及上一代的一半。

我也查了一下台灣的數據,就主計處公布2019年全台受雇員工薪資來看,以工業及服務業為例,年收入的中位數是49萬8000元,也就是月薪大概是4萬2000元。根據一般理財書的建議,你應該每年存下約10%~15%的錢,當作你的退休基金。所以我們來計算慨慨,如果我每年可以存下10%~15%,會得到多少錢。

假設你的薪資中位數是49萬8000元,我們化整成50萬╳15%=7萬5000元。你從20歲開始存,到60歲退休,總共存了40年。7萬5000╳40=300萬!這距離各位可以安心退休的數字遠遠不足,就算你每個月可以存下15%的錢,還是不夠退休,到底要怎麼辦才好?

想財務自由必懂的兩個觀念:複利效應、通貨膨脹

在這本書提到的關鍵就是,如果存錢本身不夠有用,有一件事情比存錢更重要,那就是「時間」。我們把存的錢拿去投資,獲得時間帶來的複利效應。

簡單地理解「複利效應」就是,我把本金拿去投資,把投資得到的利息或是利益,重新加回本金裡面。透過這樣子不停循環,你的本金會增加,得到的收益也會增加。好,我們再進行下一個計算。

假設原本的本金是100元,每一年會有10%的成長,第一年年底我會得到110元(100+100╳10%)。這110元我都沒有花,拿回去當作本金,第二年又是10%的成長了,第二年的年底,我會得到121元(110+110╳10%)。121元看起來很少,但想想看,在這樣成長下,40年後你會得到多少錢呢?

答案是5370元,也就是你開頭的這100元,什麼事情都沒做就只是投資,但40年後會成長到5370元。假如這100元是1萬元呢?是100萬元呢?你的財富會成長到什麼程度?這就是複利效應可以帶給你的。

跟複利效應相反的,就是「通貨膨脹」。通膨可說是會把你的錢吃掉的一個效應,代表物價會愈來愈貴、你的錢會愈來愈薄,大概是每年2%~3%。台灣比較沒有叫「通貨膨脹指數」的東西,相近的是「物價指數」。

舉例來說,我們把2016年當作100(基準點)的話,2020年的物價指數是106.3。簡單地理解一下,你在2016年可以用100塊買到的東西,2020年已經變成106塊了。也就是說,你存下的錢什麼都不做,它只會愈變愈薄。所以你應該要錢拿去投資,要成長超過2%~3%,才有辦法抵銷通貨膨脹的速度。

設定目標、釐清現況、賺錢創業去投資!

薩巴帝爾把財務自由分成7步計畫:

第一步,弄清楚你需要多少錢。也就是財務自由的數字到底是多少,數字因人而異,它會取決於你的生活型態、工作方式、居住的地點。

第二步,釐清你的淨值有多少。這是為了搞清楚財務自由的數字,跟你的現況距離有多遠。

第三步,要改變你對金錢的認知,也就是改變你對於存錢跟賺錢的想法。

第四步,不要做預算。很多理財書都叫你要做預算,但是作者認為做預算只會讓你感覺到自己的不足而已,還不如去想哪件事對儲蓄的影響最大,只要捉大放小就可以了。

第五步,利用你的正職來當未來賺錢的跳板。因為正職是持續性的收入,你得靠它才能讓本金慢慢變大,這是對於未來財務自由很重要的一步。

第六步,創設副業來拓展收入來源,是增加本金一個很重要的來源。

第七步,盡可能地投資。減少你的開銷,把所有賺到的錢全部拿去投資,讓你的錢可以享受複利的效應,最後才可以達到財務自由。

我們在下一集會講到,如何計算你的財務自由數字、你的現值,今天的分享就到這邊,謝謝各位。