時間回到 1960 年代,當時紡織業已是夕陽產業,利潤低且需要投資設備,位於新英格蘭的紡織公司波克夏.海瑟威(Berkshire Hathaway)開始出售資產。

《巴菲特的決策邏輯》提到,當時華倫.巴菲特(Warren Buffett)信奉菸蒂投資法,看見波克夏經營不善、股價正低,以撿便宜的心態取得經營權。然而公司正在走下坡,他也不知道如何經營紡織廠,情況頗為棘手。多年後巴菲特更公開表示,波克夏是他投資生涯中最大的失敗。

從瀕臨倒閉的紡織廠,到市值 7800 億元的投資公司

然而,如今波克夏已華麗轉身,成為市值 7800 億美元的投資控股公司。董事長巴菲特與副董事長查理.蒙格(Charlie Munger)是如何把一間快倒閉的紡織廠,調整體質、打造成企業帝國?

答案是:價值投資。他們透過評估找出優良企業,以合理價格併購或買下股票,波克夏在 2 人的領導下,儼然成為當代投資經典。

《波克夏大學》指出,當時巴菲特放棄波克夏的紡織業務、賣掉資產以獲得現金,再用這些現金進行投資,將這間即將倒閉的紡織廠,轉型成操作投資的據點。

幸運的是,他有一位具備獨特投資思維的搭檔。蒙格建議他,在尋找投資標的時,價值遠勝於價格。簡單來說,就是平價的好公司,比便宜的爛公司更值得投資。因此,波克夏開始轉向投資優質企業,包括時思糖果(See's Candies)、可口可樂(Coca-Cola)和 BNSF 鐵路(BNSF Railway)等,從此快速成長。

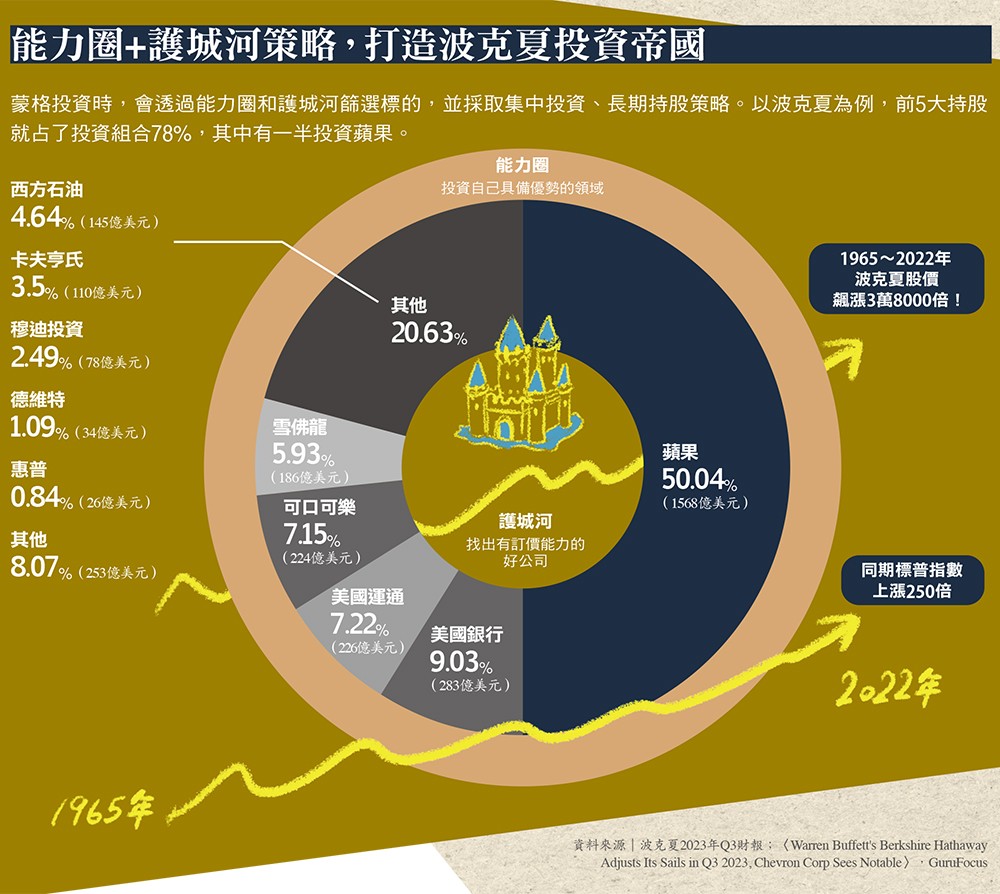

根據《商業內幕》(Business Insider)報導,從 1965~2022 年底間,波克夏的股價飆漲近 3 萬 8000 倍,是標普 500(S&P 500)股票同期漲幅的 100 倍以上。

戰勝標普指數的關鍵決策之一,是蒙格多次強調的「能力圈」概念。他研究的公司都是自己具備優勢的領域,「如果別人比我更有優勢,我就不會參與。」舉例來說,能源、批發零售和運輸等領域是他熟悉的,製藥和新科技則在能力圈之外。

熟悉度不等同「能力圈」,別碰你不懂的領域

這個心法來自他早年的教訓,蒙格曾買進一家跨出能力圈外的科技業設備製造商,沒多久,公司首席科學家被創投挖角,接著市場出現更新的技術,讓公司表現雪上加霜。這次經驗幾乎讓他傾家蕩產,在那之後,能力圈成為他研究標的最重要的過濾機制,只要在範圍之內,看準時機就會大筆下注;不在能力圈內,即使賺再多錢、再被看好,他也堅持不碰。

所以在 1990 年代末期的網路熱潮,他的態度很堅定。當時雅虎(Yahoo)、MSN 和 Google 相繼成立,大筆熱錢湧入資訊、科技產業,帶動股價一路飆升,蒙格始終不出手,還引來華爾街投資人耳語,認為他的投資概念已經跟不上時代。孰料不久後,股市大崩盤,那斯達克(Nasdaq)指數一周內大跌 25%,成為後人口中的網路泡沫時期(dot-com bubble)。

《窮查理的投資哲學與選股金律》表示,當時全世界最厲害的投資人,都在網際網路泡沫期間踏出了自己的能力圈,因為他們無法忍受別人在科技業賺大錢,自己卻沒賺到,於是就被宰了。

【影音導讀】 理財專家畢生精華!邁向財務自主的6個途徑|《致富心態》

蒙格強調,出現好機會還不夠,還必須夠了解這個領域。《向 12 位大師學投資》提到,他認為投資標的分為 3 種:可投資、不能投資和太難理解。可投資的就是自己能輕易辨別好壞的項目;不能投資的是經營糟糕的公司;如果是太難理解的,就算再受吹捧,投資人也應該迴避,「你必須弄清楚自己有什麼本領,認清優勢,只在能力圈裡競爭。」

要特別注意的是,不要把能力圈跟熟悉度混為一談。舉例來說,每天用 Facebook 不代表你有能力投資科技公司,只是使用一項產品或服務,沒有探究公司業務,就不該貿然投資。

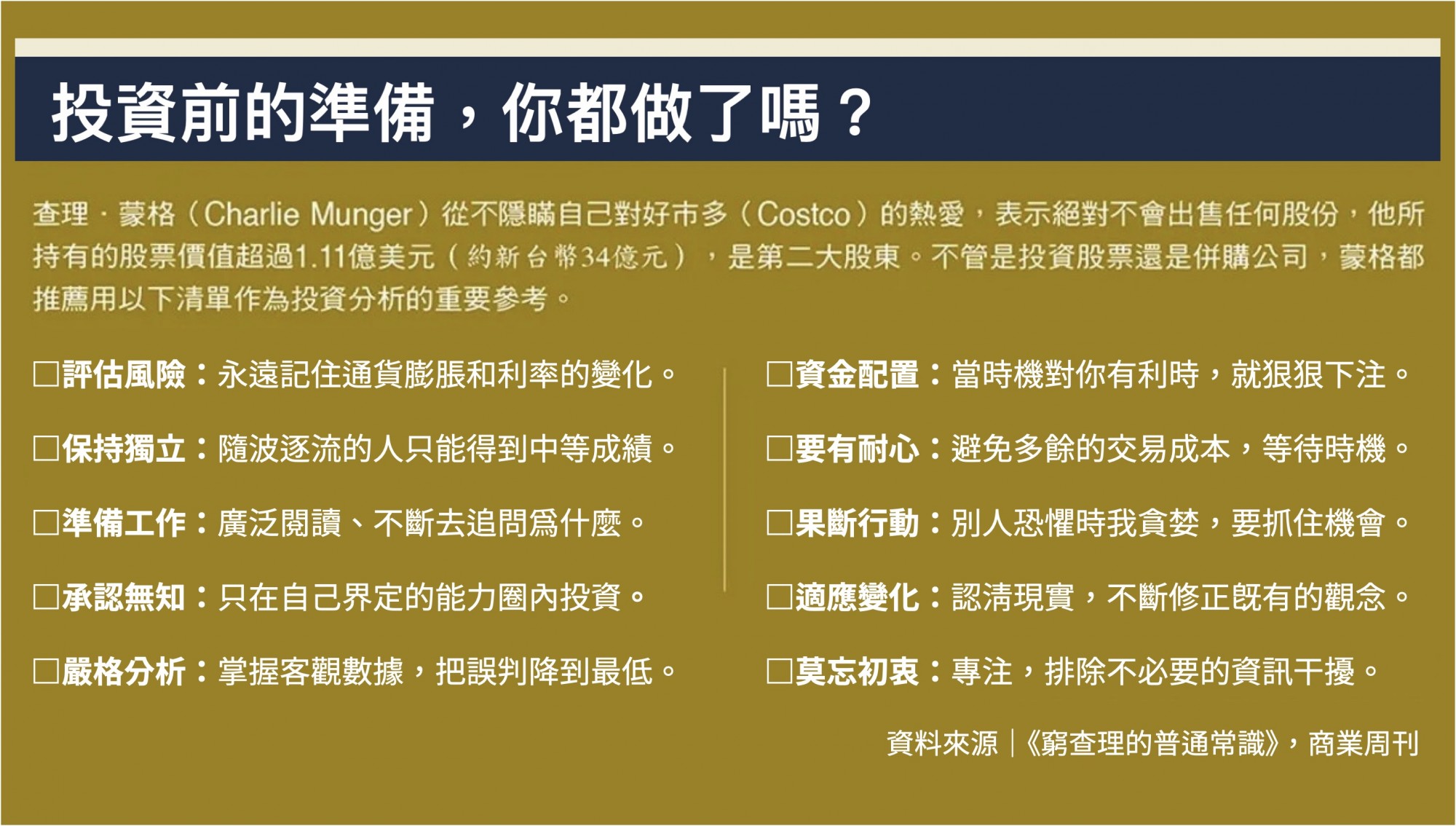

要怎麼找出自己的能力圈?蒙格表示,持續學習、累積跨域知識很重要,例如喜歡車子的人,就把整個汽車產業的脈絡,以及主要大公司的獲利模式搞清楚,再搭配數學和心理學等概念,作為投資判斷。有了基本常識後,再運用他推薦的「投資原則檢查清單」進行評估。

確定能力範圍後,接下來要在這之中找到有最寬護城河的公司。護城河指的是可長可久的競爭優勢,蒙格認為關鍵在於「訂價能力」。

觀察公司的「護城河」:它有無長久競爭優勢?

《窮查理的普通常識》舉例,帶你的孩子去迪士尼樂園(Disneyland),是非常獨特的體驗,你不會經常去,但還是有很多遊客。迪士尼發現,就算門票漲價,遊客人數依然穩定成長,這就是訂價能力。即使提高產品售價,市占率也不會降低,才是真正的護城河。

波克夏投資時,也是以此邏輯選擇公司。《巴菲特的勝券在握之道》提到,1988 年可口可樂股票價格是盈餘的 15 倍,波克夏仍斥資 10 億美元(約新台幣 310 億元)購買可口可樂(Coca-Cola)的股票,是當時最大一筆投資。

為什麼看中可口可樂?不是因為飲料特別好喝,而是可口可樂花了 100 年讓大家相信商標的價值,具有長期競爭優勢。他和巴菲特思考:競爭者能不能砸錢就削弱這家公司的護城河?巴菲特說:「如果你給我 100 億、200 億去打敗可口可樂,我做不到。」

另一個知名案例,是 2016 年波克夏以 310 億美元(約新台幣 9600 億元)持有蘋果(Apple)5.85% 股票。面對眾人的好奇,蒙格表示,蘋果價格合理,且執行長提姆.庫克(Tim Cook)管理卓越,他認為蘋果不只是科技公司,也是強大的消費品牌,用戶忠誠度極高,自然有很高的訂價能力,擁有寬廣的護城河。截至 2023 年第三季,波克夏光靠蘋果股票,就進帳超過 1000 億美元(約新台幣 3 兆元)。

投資優質企業=投資成長,大量、長期持有,就能享受複利

在能力圈內找到護城河寬廣的好公司後,大量且長期持有股票,是蒙格主張的「坐等投資法」(sit on your ass investing)。這個做法與現在提倡多元投資組合、分散風險的觀念背道而馳。

他不贊成分散投資,認為找出多元好標的不容易,應該把錢都放在最優質的公司。他強調,人一生中只會遇到幾次好機會,機會出現時,一定要勇於下重注,「如果做好投資 30~40 年的準備,需要持有的股票不用超過 3 檔,只有一無所知的投資人才會大量分散。」

蒙格認為,當你買進優質企業的股票,就等於買到公司的成長動能,這些股票不會受通貨膨脹影響,可以持續成長,等同複利機器。

他主張,投資自己喜歡的生意以及有優秀管理階層的公司,不靠預測波動和大宗商品價格賺錢,買進好公司後,跌了也不在意,「投資是一件長期的事,你得承受下跌 50% 而面不改色。」根據《金融時報》(Financial Times)報導,蒙格去世時,個人只持有 3 家公司的股票:波克夏、好市多(Costco)和《每日期刊》(Daily Journal)。